こんにちは。

ふるさと納税は得だからやったほうが良いなど、ふるさと納税に関する話は耳にしますが、仕組みを完全に理解している人はどれほどいるでしょうか。

この記事は、ふるさと納税の理解に必要な周辺知識を網羅的に知ることを目的としています。

限度額や控除などの詳細をよく理解したい方は本記事を参考にしていただければ幸いです。

では、さっそく本題に入りましょう。

更新履歴

2024/02/10 分かりやすさのため一部修正

2023/05/22 初稿

ふるさと納税の概要

以下、国税庁の引用です。

ふるさと納税は、ご自身の選んだ自治体に対して寄附を行った場合に、寄附額のうち2,000円を超える部分について、所得税および個人住民税からそれぞれ控除が受けられる制度(注)です。

ふるさと納税における「寄附」は一般的に、各自治体から返礼品と金額が公開されたうえで、個人が提示された金額を寄附することで返礼品を受け取るという一連の流れを指します。

簡単に言うと、2000円を支払うことで、本来税金として納めるべきお金で返礼品を購入できるような仕組みです。

実際、すべての控除を含めて「支払った金額 – 2000円」と同額分の税金が安くなります。

以降では具体的な仕組みを説明します。

参考文献

よくわかる!ふるさと納税 | 総務省

住民税と所得税

上記の引用から、ふるさと納税として支払った金額は「所得税」と「個人住民税」(以降では「住民税」と記載) から控除されることが分かります。

そのため、これら2つの税を理解する必要があります。

説明の段取りとして、まずこれらを計算するうえで必要になる「総所得金額」について説明し、その後に税金の説明をします。

総所得金額(等)

収入と所得

収入とは、給与や事業の売り上げで得た1年あたりの金額そのもののことです。

(年度ではなく年、つまり1月~12月の合計です)

収入には、給与収入、事業収入、不動産収入、… というように様々な種類があります。

ではここで、ある事業でどのくらいの利益があったのかを考えてみます。

この場合、利益の指標として収入では不十分です。なぜなら、経費としてかかった金額は利益に含めるべきでないからです。

そこで、利益の指標として以下の「所得」を用います。

所得金額 = 収入金額 – 必要経費

さて、上記の所得は様々な収入に対して計算することができます。(給与所得、事業所得、不動産所得、…)

ただし、給与所得については個人ごとの必要経費を算出しづらいためか、給与収入のみから自動的に必要経費が決定され、給与所得が計算されます。

(この経費の値は、給与所得控除と呼ばれます)

給与等の収入金額 給与所得控除額 1,625,000円まで 550,000円 1,625,001円から 1,800,000円まで 収入金額×40%-100,000円 1,800,001円から 3,600,000円まで 収入金額×30%+80,000円 3,600,001円から 6,600,000円まで 収入金額×20%+440,000円 6,600,001円から 8,500,000円まで 収入金額×10%+1,100,000円 8,500,001円以上 1,950,000円(上限) 引用元: No.1410 給与所得控除 | 国税庁

具体的には、上記のように収入に応じて必要経費が55万円~195万円の中から決定されます。

これが給与所得の特徴です。

参考文献

収入金額と所得金額とは、意味が違うのですか? | 岡山市

No.1410 給与所得控除 | 国税庁 ← 分かりやすい

所得金額を計算する | 国税庁 ← 分かりにくい

所得の区分と総所得金額、総所得金額等

まず、所得の区分について触れます。

所得には、総合所得(総合課税の所得)と分離所得(分離課税の所得)という2つの区分があります。

総合所得は既に書いたような一般的な所得で、分離所得は株による利益などを指します。

これらすべての種類の所得を合計した値のことを「合計所得金額」と言います。これは個人の全利益のことと言って差し支えないでしょう。

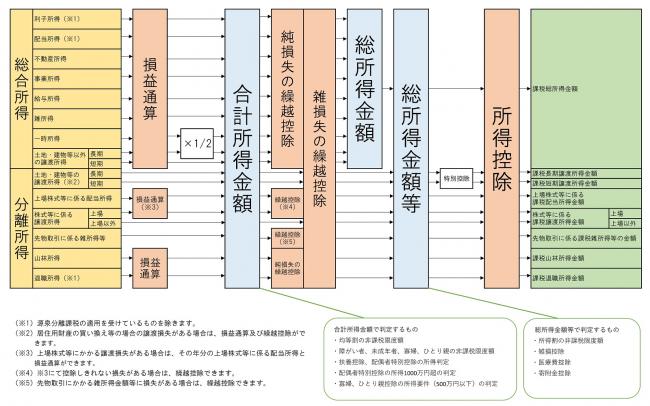

先程の合計所得金額に対して「損失の繰越控除」という処理を適用した値を「総所得金額等」と言い、このうち総合所得に該当する値を「総所得金額」と言います。

(「損失の繰越控除」はあまり発生しない処理ですが、株や盗難などでは発生する可能性があります。簡単に言うと、ある年に損失が出た場合に翌年以後3年間の利益で損失を補填することで損失まで考慮された税額にする処理のことです)

以下の画像のようなイメージです。

長々と書きましたが、大まかに以下の式で表されます。

合計所得金額 ≒ 総所得金額等 = 総所得金額(一般的な所得) + 分離所得(株など)

この総所得金額等をベースとして、以降の住民税や所得税が算出されます。

参考文献

合計所得金額、総所得金額、総所得金額等の違いについて | 富田林市

No.1523 先物取引の差金等決済に係る損失の繰越控除 | 国税庁

税金の基本計算式

税金の基本計算式は以下のように表せます。

税額 = (総所得金額等 – 所得控除) × 税率 – 税額控除

所得 × 税率 をベースとして計算しています。

ここに税金を安くするための控除が2種類入っています。(所得控除、税額控除)

税額控除は全額分税金が安くなりますが、所得控除は税率がかかる分、実際に安くなる金額は小さくなります。

例えば、税率10%の場合、10000円の所得控除があると、実際には税金は1000円安くなるといった具合です。

なお、税金の控除は基本的に所得控除であり、特殊な場合に税額控除になるという印象です。(個人の見解ですが)

住民税

個人住民税とは、このような行政サービスの活動費に充てる目的で、その地域に住む個人に課す地方税をいい、市町村民税と道府県民税があります。納税する際には、一括して各市町村に個人住民税を納めなければならず、道府県民税は各市町村によって、その道府県に払い込まれます。

引用元: 個人住民税 | 総務省

住民税は以下の式で決定されます。

住民税 = 所得割 + 均等割

これら2つの要素のうち、所得割の方が住民税に与える影響が圧倒的に大きく、所得割を理解することが重要です。

ここからは「所得割」と「均等割」について順に説明します。

所得割

所得割の求め方を簡潔に書くと、以下の式で表されます。(税金の基本計算式と同様)

所得割額 = (総所得金額等 – 所得控除) × 税率 – 税額控除

より正確に書くと、以下の式で表されます。

所得割額 = 所得区分ごとの「(所得 – 所得控除) × 税率」の合計 – 税額控除

ただし、所得控除は、総所得金額、分離課税の所得の順で行う

(所得区分は、総合課税と分離課税の2区分のことを指しています)

正確な式のほうを理解するにはこの後出てくるの税率の理解が必要なので、一旦読み進めてください。

以降では、税率と控除について説明します。

税率

所得区分ごとに異なります。

総合課税の所得の税率は10%、分離課税の所得の税率は5%です。

さて、先程の「所得控除は、総所得金額、分離課税の所得の順で行う」という文言の意味ですが、所得控除としてまず総所得金額から所得控除を引き、もし所得控除が総所得金額を上回っているなら残りの金額を分離課税の所得から引くということです。

所得控除が総所得金額を上回ることは稀なので、所得控除分は基本的にすべて税率10%の総所得金額から引かれることになります。

つまり、所得控除について考える際は、税率を10%として考えてしまって良いということですね。

このことからも、住民税の税率は大抵の場合10%固定という認識で良いわけです。

均等割

住民税の2つ目の要素である均等割は非常に単純です。

全員一律で5000円の定額です。

(もともと4000円でしたが、2014年度から2023年度は東日本大震災を踏まえた防災費用の確保、2024年度以降は森林環境税、によってそれぞれ1000円ずつ加算されています)

こちらは控除に一切影響を及ぼさないので、考慮する必要はありません。

なお、自治体によっては所得割、均等割ともに記載の数値と異なることがあります。詳しくは 超過課税、法定外税とはどのような税ですか? | 川崎市 をご参照ください。

参考文献

個人住民税 | 総務省

森林環境税及び森林環境譲与税 | 総務省

課税期間と参照する所得期間

住民税は年度(4月~3月)ごとにかかる地方税であり、金額計算のために前年(1月~12月)の所得を参照します。

例えば、2023年4月から2024年3月にかかる住民税を計算する際には、2022年1月から2022年12月の所得を参照します。

ここはややこしいので注意してください。

また、実際の納税時期は、給与からの天引き(特別徴収という)の場合は6月~5月、そうではなく通常の徴収方法(普通徴収という)の場合は定められた4回(基本的には6月、8月、10月、1月)、という感じです。

非課税

特定の条件を満たす方(所得45万円以下の方など)は住民税がそもそも非課税になり、住民税(のうちの所得割)が非課税の場合は当然ふるさと納税による控除は無意味です。

例えば、社会人1年目の人で、昨年の所得が45万円以下なので1年目の住民税が非課税である人などが想定されます。(一般に住民税は社会人2年目からかかるとされる理由)

一応補足すると、社会人1年目のふるさと納税が無駄だという意味ではないです。後述しますがふるさと納税による住民税の控除対象は翌年度分です。

控除の種類と寄附金税額控除

所得控除や税額控除には様々な種類があります。

所得控除には、基礎控除、社会保険控除、生命保険控除、地震保険控除、医療費控除、扶養控除、障碍者控除、などがあります。

例えば、基礎控除とはほぼすべての人が一律で43万円分控除される仕組みのことです。(合計所得金額が2400万円以上だと逓減します)

税額控除には、配当控除、外国税額控除、寄附金税額控除、などがあります。

この中でふるさと納税に関係するのは、寄附金税額控除です。

税額控除に区分されているということがポイントです。

参考文献

個人住民税 | 東京都主税局 ← 一番詳しかったのでおすすめ

個人住民税 | 総務省

個人市・府民税にかかる課税標準額の計算方法 | 大東市

住民税まとめ

特徴は、税率が基本10%ということでした。

そして、税金の基本計算式(所得割)以外に、均等割という定額が存在しました。

また、ふるさと納税の住民税に対する控除は税額控除でした。

所得税

所得税は、個人の所得に対してかかる税金

引用元: 所得税のしくみ | 国税庁

所得税の求め方を簡潔に書くと、以下の式で表されます。(税金の基本計算式と同様)

所得税 = (総所得金額等 – 所得控除) × 税率 – 税額控除

より正確に書くと、以下の式で表されます。

所得税 = 所得区分ごとの「(所得 – 所得控除) × 税率」の合計値 – 税額控除

ただし、所得控除は、総所得金額、分離課税の所得の順で行う

住民税の所得割の式とまったく同じですね。

以降では、税率と控除について説明します。

税率

所得区分ごとに異なります。

総合課税の所得の税率は次項で説明するように所得によって変動し、分離課税の所得の税率は15%固定です。

(ただし、2013年から2037年は、税率に復興特別所得税2.1%が加算されます。例えば、分離課税の税率は15.315%です (= 15 × 1.021))

累進課税(超過累進税率方式)

ここでは総合課税の所得にかかる税率を説明します。

まず用語として、以下の「課税標準額」(または、課税される所得金額)を定義しておきます。

(役所等では課税標準額という用語のほうがよく使われるようですので、本記事でも課税標準額を採用します)

課税標準額 = 総所得金額 – 所得控除

これは、税金の基本計算式のうち、税率をかけている部分のことです。

(正確には、そのうち総合課税に該当する部分)

さて、所得税の税率は累進課税(超過累進税率方式)を採用しており、課税標準額に応じて税率が変動します。

具体的には、税率は課税標準額に応じて以下のように決定されます。

課税される所得金額 税率 控除額 1,000円 から 1,949,000円まで 5% 0円 1,950,000円 から 3,299,000円まで 10% 97,500円 3,300,000円 から 6,949,000円まで 20% 427,500円 6,950,000円 から 8,999,000円まで 23% 636,000円 9,000,000円 から 17,999,000円まで 33% 1,536,000円 18,000,000円 から 39,999,000円まで 40% 2,796,000円 40,000,000円 以上 45% 4,796,000円 引用元: 所得税の税率 | 国税庁

表の「課税される所得金額」は課税標準額の条件を表し、「控除額」は記載の金額が税額控除に加算されることを意味します。

例えば、課税標準額が7,000,000円の場合(かつ他の税額控除がない場合)、所得税は以下のように求められます。

所得税 = 7,000,000円 × 0.23 – 636,000円

このように、所得税の税率は変化しますが、税率が変化するということは所得控除によって実際に安くなる税額も変化するということです。

税率が高いほど、所得控除によって実際に安くなる税額も高いです。

余談 (税率ごとの控除額の意味)

超過累進税率方式というのは、課税標準額が一定額以上になった場合にその超過金額に対してのみ、より高い税率を適用するという意味です。つまり、課税標準額の変化に対して税額の変化が連続的になります。

税率ごとに控除額が定められている理由は超過累進税率方式に起因するものです。

例えば、課税標準額が1,949,000円の場合と1,950,000円の場合、課税額の差は1000円だけであるにも関わらず、税率は5%と10%という2倍の差になります。このとき、課税標準額全体に税率をかけると1000円の差で税額に約10万円の差が出てしまうことになるので、これを避けるために控除額が設定されているということです。実際、税率10%の控除額は約10万円に設定されています。

参考文献

No.1331 上場株式等の配当等に係る申告分離課税制度 | 国税庁

No.2230 源泉分離課税制度 | 国税庁

No.2220 総合課税制度 | 国税庁

No.2260 所得税の税率 | 国税庁

累進課税 | Wikipedia

課税期間と参照する所得期間

所得税は年(1月~12月)ごとにかかる国税であり、金額計算のために当年の所得を参照します。

住民税との違いは、年度ではなく年にかかる税金であることと、前年ではなく当年の所得を参照することです。

給与所得の場合、住民税と同じく所得税が毎月給与から天引きされますが、当年の所得は12月が終わるまで確定しないので所得税も確定しません。

そのため、12月に年末調整をすることで、1年間の支払い金額が所得税と一致するように調整しています。

控除と寄附金控除

住民税と同様に、控除には所得控除と税額控除があります。

ただし、控除は税の種類ごとに別々に定められているものであるため、控除の種類や金額が異なります。

とはいえ、やはり住民税と同じく所得税にも所得控除の基礎控除(所得税の場合は48万円)があるなど共通する考え方もあります。

しかし、ふるさと納税において住民税と所得税の控除においては決定的に違う点があり、それは所得税の寄附金控除は所得控除であるということです。

参考文献

No.1150 一定の寄附金を支払ったとき(寄附金控除) | 国税庁

所得税まとめ

所得税で特徴的だったのは、所得に応じて税率が変化することでした。

そして、その税率がかかる所得控除に寄附金控除が含まれていました。

ふるさと納税の仕組み

ここまででようやく税金に関する話が終わりました。

ここからは、ふるさと納税の控除のされ方を説明します。

控除の種類と配分

まず、イメージを掴むために以下の画像をご覧ください。

引用元: 税金の控除について | 総務省

ふるさと納税の控除には、当年の所得税の所得控除と翌年度の住民税の税額控除の2種類があります。

(どちらの税も金額計算では当年の所得を参照します)

まず、所得税から「ふるさと納税額 – 2,000円」を所得控除します。

その後、残りを住民税から税額控除します。

例えば、所得税の税率20%の場合、所得税の所得控除で実際に安くなるのは税率をかけた20%分のみです。

したがって、残りの80%分を住民税から税額控除することで、実質控除額を100%分にしています。

このように、住民税からの税額控除で調整することにより、「ふるさと納税額 – 2,000円」が全額控除されるようにしているのがふるさと納税ということです。

ふるさと納税の控除を簡易的に示すと、以下の式で表せます。

所得税の所得控除 = ふるさと納税額 – 2,000円

住民税の税額控除 = (ふるさと納税額 – 2,000円) × (100% – 所得税の税率)

つまり、実際に控除されている税額は以下の通りです。

所得税の控除 = (ふるさと納税額 – 2,000円) × 所得税の税率

住民税の控除 = (ふるさと納税額 – 2,000円) × (100% – 所得税の税率)

式の通り、実際に安くなる税額の合計値は「ふるさと納税額 – 2,000円」であり、所得税と住民税の控除の配分割合は所得税の税率によって決まるということです。

上限額

上記は簡易的に示した式でしたが、正確には各控除には上限額が定められており、上限額を考慮した正確な式は以下で表されます。

1. 所得税の所得控除 = ふるさと納税額 – 2,000円

ただし、控除対象のふるさと納税の上限額 = 総所得金額等 × 40%

住民税の税額控除 = 基本分 + 特例分

2. 基本分 = (ふるさと納税額 – 2,000円) × 10%

ただし、控除対象のふるさと納税の上限額 = 総所得金額等 × 30%

3. 特例分 = (ふるさと納税額 – 2,000円) × (100% – 10% – 所得税の税率)

ただし、特例分の上限額 = 住民税の所得割額 × 20%

さて、これらの式の通り、ふるさと納税には3種類の上限額が存在します。

やや複雑に見えますが、実はボトルネックになっている上限額は一目瞭然で、特例分の上限額です。

なぜなら、住民税の所得割額は総所得金額等(から所得控除を引いた値)に税率の10%または5%をかけた値なので、そもそも特例分の上限額は他の上限額と比べて非常に小さい(10分の1未満)からです。

実際、必ず最初に特例分が上限額に到達します。

さらに、所得税の税率の最大値が45%なので特例分への控除の配分割合が最も高く(45%~90%)、特例分の上限額を超えないことが重要であるということは明らかです。

以上をまとめると、特例分の上限額によってふるさと納税の上限額が決まると言えます。

上記の特例分の式と特例分の上限額の式から逆算して、ふるさと納税の上限額は以下のように求められます。

ふるさと納税の上限額 = 住民税の所得割額 × 20% ÷ (90% – 所得税の税率) + 2,000円

所得税の税率を求めるためには総所得金額と所得税の所得控除が必要であり、総所得金額を求めるために総合課税に該当する所得がそれぞれ必要で、所得のうち給与所得を求めるためには給与収入が必要で、その他の所得を求めるためには収入と必要経費が必要です。

住民税の所得割額を求めるためには総所得金額等と住民税の所得控除が必要です。

これらはすべて説明済みなので、上限額を求めたい方は該当項目を参照すれば求められます。

また、上限額の目安について以下のページに記載があるので、参考にすると良いでしょう。

ふるさと納税のしくみ 税金の控除について | 総務省

参考文献

No.1155 ふるさと納税(寄附金控除) | 国税庁

ふるさと納税のしくみ 税金の控除について | 総務省

ふるさと納税のしくみ ふるさと納税の流れ | 総務省

返礼品の制約

返礼品には、返礼割合が3割以下という条件が定められています。そのため、返礼品の価値は提示金額に対して大体15%~30%程度だと思われます。

このことから、上限額が低い場合には損をする可能性が出てきます。

(上限額が6666円以下の場合は確実に損になります (= 2000 / 0.3))

参考文献

ふるさと納税に係る指定制度について

ふるさと納税の損得

ここからは考察なので、参考程度に見てください。

上限額を超えない範囲でふるさと納税をするべきか考察します。

先程の説明で、「ふるさと納税額 – 2,000円」の全額分が実際に安くなると分かりました。

そのため、基本的にはふるさと納税を使った分だけ得になります。

しかし、所得が低い場合は上限額が低くなるので、ふるさと納税額全体に占める負担額2,000円の割合が高くなり、控除対象の割合が低くなります。

つまり、所得が低い場合は上限額が低いので損する可能性があります。

では、所得に応じて損得がどう変化するのかについて、以降で調査データを共有します。(所得が高い方にはほとんど影響がない話です)

まず、実際に安くなる税額はふるさと納税額に対してどのくらいの割合なのかを調べました。

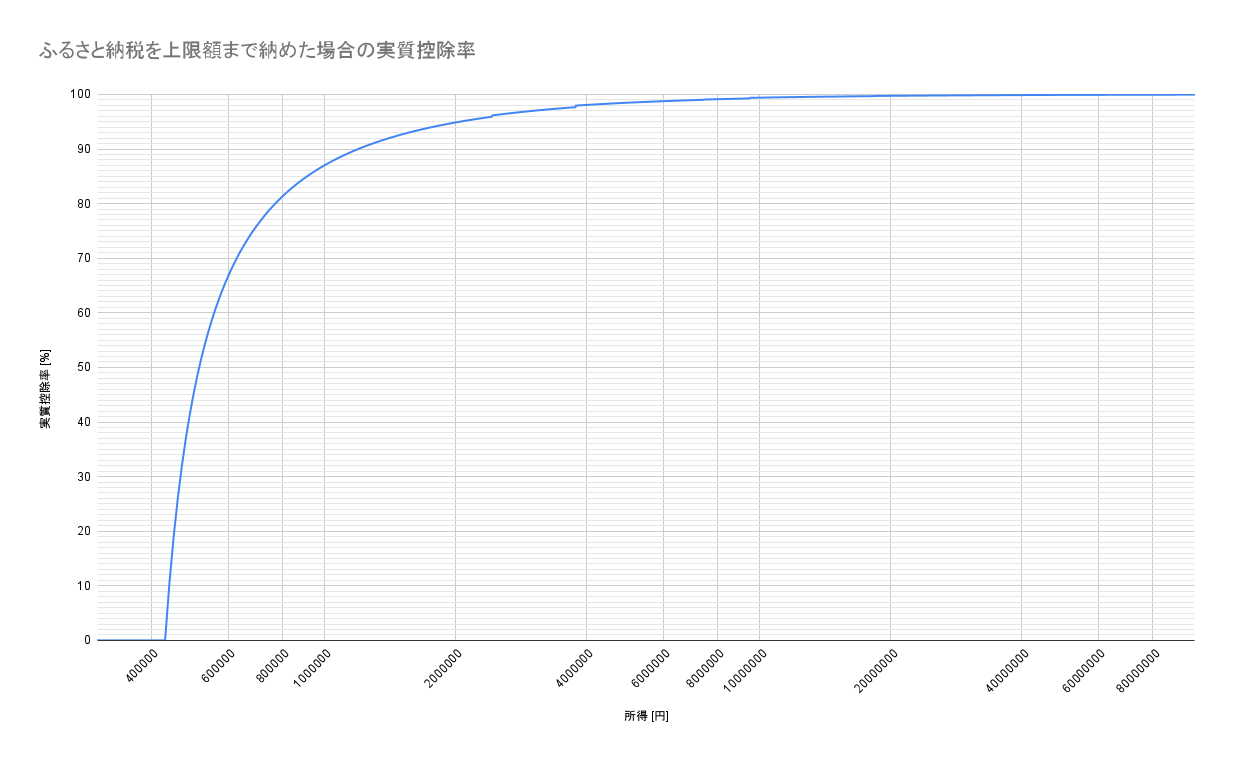

以下は、総合課税のみ、基礎控除以外の控除なし、という条件で上限額まで納めた場合の当年の所得ごとの実質控除率を示したグラフです。

↑ 0円~200万円

↑ 30万円~1億円 (横軸は対数目盛)

(生データ)

実質控除率は所得割が発生すると0%から増加し始め、所得を大きくすると100%に収束します。

この結果から、先程述べた「所得が低い場合は上限額が低いので損する、ふるさと納税をした分だけ得する」という事実が確認できます。

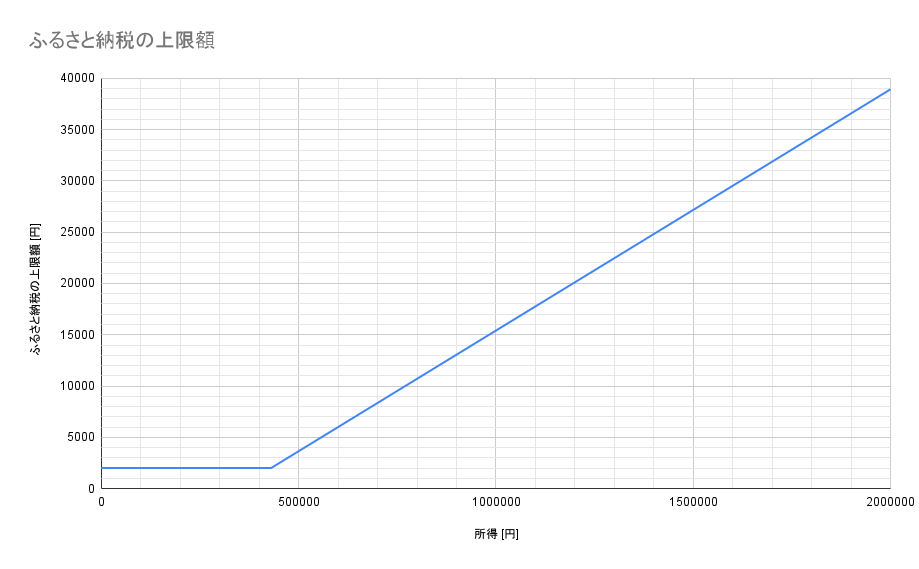

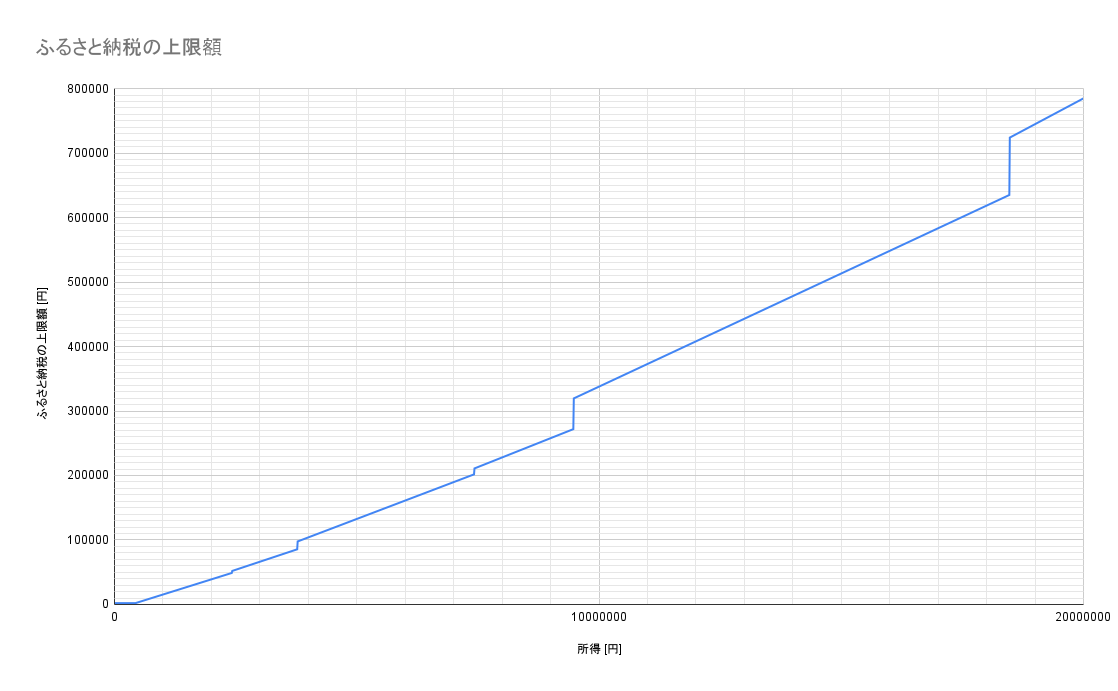

また、同じ条件で所得ごとのふるさと納税上限額を示したグラフが以下です。

↑ 0円~200万円

↑ 0円~2000万円

(生データ)

上限額の式の通り、全体的に直線的な変化であることが伺えます。

加えて、所得税の税率や基礎控除の境界で大きく変化していることが読み取れます。

(グラフで細かい数値が読み取れない場合は生データをご活用ください。

また当然ですが、これらは特定の条件下でのデータであるため、自分の条件との差異をよく理解したうえでお使いください)

さて、これらの結果から、例えば以下のようにふるさと納税をするべきか判断できます。

所得が77万円の場合、実質控除率は80%なので、実質負担率は20% (= 100% – 80%) です。

このとき、提示金額の20%以上価値のある返礼品に対して寄附をすると得します。

例えば、提示金額1000円で250円の価値の返礼品があったとすると、返礼品の価値が200円 (= 1000円 × 0.2) 以上なので、(上限額まで納税すれば) 50円 (= 250円 – 200円) 得するということです。

所得が77万円の場合の上限額は1万円なので、上限額よりも低い1000円の返礼品は選択候補になります。

このように、提示金額が上限額以下で実質負担率よりも価値の高い返礼品を絞り込み、その中から上限額以内でなるべく価値の合計値が高くなるように返礼品を選択すれば、最も得することができます。

価値の合計値が負担額の2000円を上回れば、ふるさと納税によって得することができます。

以上が返礼品の損得判断の方法です。

最後に

最後まで読んでいただきありがとうございます。

この記事では、ふるさと納税に関わる住民税と所得税の算出方法、ふるさと納税の控除の算出方法と損得の考え方を順に説明しました。

ふるさと納税に関する体系的な知識のまとまったものがなく、私自身理解するのにとても苦労したので、この記事が理解の手助けとなれば幸いです。

かなり詳しく書いたつもりですが、それでも詳細の多くを省いています。

より正確な処理は公式の文書でご確認ください。

ふるさと納税について、私個人の予想としては今後長くは続かないのではないかと考えています。

というのも、この制度は都心部の財政に負担をかけるものであり、今後破綻する可能性も出てくると思ったからです。

そのため、制度があるうちに十分に活用しておくのが良いと思います。

質問や指摘、要望等があれば、下のコメント欄にお願いします。

それでは、また。

コメント一覧